조정장의 시작

기간조정일까? 가격조정일까? 모른다. 그렇지만 확실한 건 지금은 조정장이다. 오늘은 심지어 나스닥 선물도 미국장 시작 전부터 하락하고 있다. 분위기가 새삼 다르다. 국장에서도 테마주들이 기승을 부렸다. 주도주들이 힘을 잃으니 사람들이 테마주로 몰려가는 것이다. 단기 고점의 전형적인 신호다.

뒤늦은 손절

아침에 미장을 확인하고 부리나케 손절에 들어갔다. -7%이상 하락한 종목을 짜르고, 가지고 있던 종목 중 AI 관련 섹터의 비중이 큰 종목을 덜어냈다.

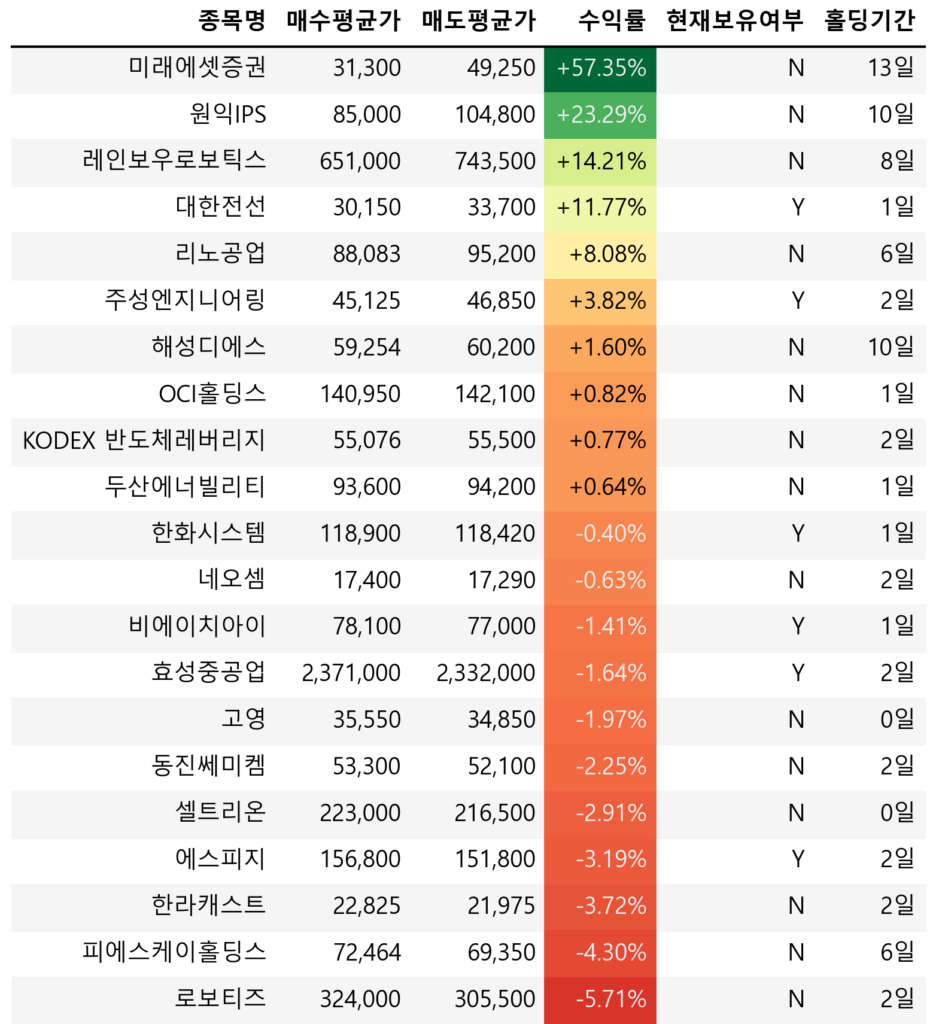

매도 내역

많이도 매도했다. 지수가 크게 하락하고 나면, 사람들의 매수 심리가 약해지기 마련이다. 앞으로는 상승장 이후 큰 폭의 하락이 나오면 반등이 나오더라도, 너무 가볍게 진입하면 안되겠다는 생각을 했다. 진입 시 -7% 손절이 생긴다는 것 자체가 시장이 변했을지도 모른다고 생각해야하지 않을까?

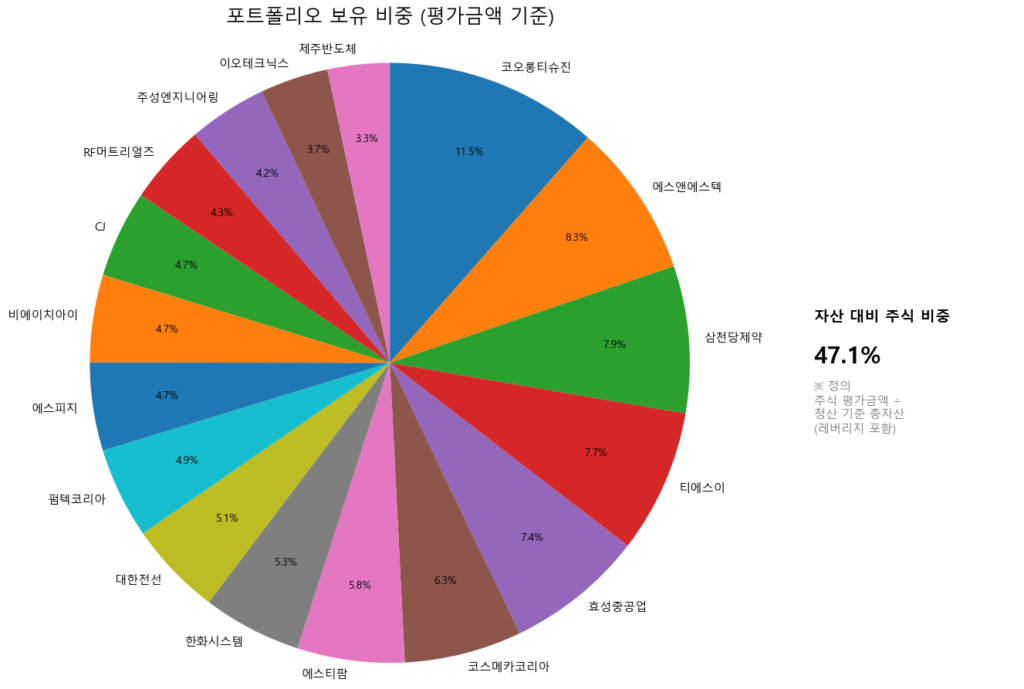

포트폴리오 현황

보유 종목 개수 자체가 확연하게 줄었다. 주식 비중은 47.1%에 불과하다. 비트코인이나 금, 은으로 시작된 가격하락이 금융전반으로 퍼질지도 모른다는 두려움이 시장에 퍼지고 있다. 실제로 시스템적인 위기가 나올 가능성은 매우 낮다고 보지만, 위기 자체보다 위기에 대한 두려움이 더 큰 문제라고 생각한다. 우선은 웅크리고 기다려야 한다. 지금과 같은 장에서 무리한 비중으로 진입하면 반복적으로 손절이 나오고, 자산은 급격하게 줄어든다. 다음 상승장이 시작될 때 최대한 많은 자금을 지켜 놓아야지만 최대한 자산을 불릴 수 있다.

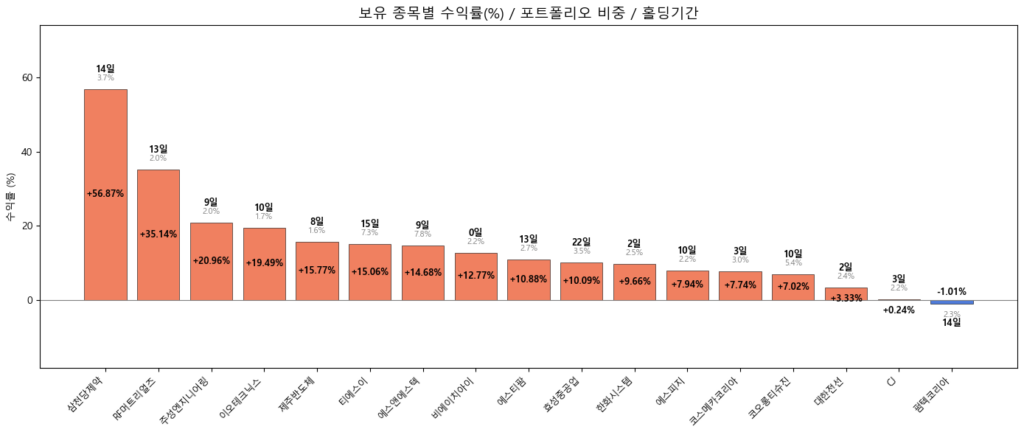

보유 종목 수익률

훨씬 간결해졌다. 반도체와 에너지, 방산 종목 중 가장 강한 친구들만 두고 나머지는 대부분 매도했다. 한동안 이 포트를 유지하고 정말 좋은 기회라고 판단될 때만 베팅해볼 생각이다.

마치며

요즘 시간이 너무 없다. 24시간이 모자라다… 시스템 트레이딩 구축이 생각보다 어려운 과정인 것 같다. 클로드의 도움으로도 쉽지가 않은 것 같다.

추세추종 기본전략

가장 우선적으로 카피한 부분은 깡토님의 추세추종 전략이다. 거기에다가 전황님의 단기적인 시장을 보는 관점을 추가했다. 요약하면 다음과 같다.

지수에 대한 부분

- 코스피, 코스닥 지수의 20일 선 위에 있으면 현금 비중을 0이나 마이너스로 가져간다. 즉, 공격적으로 레버리지를 사용한다.

- 지수가 60일 선 아래로 좋지 않으면 현금 비중을 거의 100%으로 유지하고 엄청난 과매도 신호나 시황을 반전시킬 상황 변화가 없다면 주식에 투자하지 않는다.

- 애매한 구간에서는 태린이아빠님의 “Fear and Greed Oscillator”를 활용한다. 시장이 겁먹은 구간에서는 레버리지를 충분히(최대 20%) 활용하고, 그 외에 구간에서는 주식 비중을 0%에서 50% 정도로 유지한다.

매수 조건

- 가장 중요한 건, 매물대를 돌파한 뒤, 또는 돌파 시도 시 매수다. 그리고 “인더스트리 액션”이 있어야 한다. 섹터 전반의 호재로 같은 섹터 여러 종목이 동반 상승해야 하는 것이다.

- Stage1 상승 뒤 상승분의 50%를 미만으로 조정 받는 베이스를 거치고, 재차 상승하는 종목.

- 또는 상승 후 하락하다가 반전 트리거로 강한 거래대금으로 추세가 뒤바뀌는 종목.

- 매수는 무조건 장 마감 이후에 하는 것으로 변경.

- 피라미딩 또한 이벤트 드리븐, 인더스트리 액션, 유의미한 매물대가 있어야 한다. 적어도 이 세가지 중 두가지는 있어야 함.

리스크 관리

- 위 조건의 종목을 매수했는데 7-8%의 손절이 나오면, 다음 매매는 1unit을 더 낮춰 매매한다.

- 성공하면 다음 매매부터는 2unit으로 증가시켜 크게 베팅. 3unit까지 확장 가능.

- 피라미딩 또한 unit 단위로 확실하게 끊어서 실행.

- 그렇게 함으로써 순환매장세와 쏠림장세에서 비중 조절이 자연스럽게 진행된다.

- 허용가능한 risk를 2%로 가정했을 때 1unit을 계산해야 함.

- 계산 방식. 종목당 최대 포지션 금액 = (전체자산 * 2%) / 7%. 여기서 7%은 손절 기준.(-7% 무렵에 손절한다는 뜻)

- 1유닛 = 최대 포지션 금액 / 3

익절 기준

- 3R에 도달하면 절반은 매도한다. 나머지는 일봉 차트의 20일 선이든 60일 선이든 길게 보고 홀딩. 그리고 최고가에서 20%이상의 슈팅이 나오면 모두 익절. 대형주의 경우 10%?

- 3R에 도달하지 못하고 하락하는 경우 +1R에서 매도.

- 지수 일봉이 60일선 아래로 장이 안좋으면 +2R로 축소하여 익절 기준 낮춤.

손절 기준

- 손절은 -1R로 고정. 손절 %를 조절해서 리스크관리를 하는게 아니라, 점진적 베팅 즉, unit의 크기를 줄여서 리스크 관리를 해야 함.

- 손절 시 전일 저가를 하향 돌파할 때 손절. 타이밍을 놓쳤다면 그냥 종가까지 지켜보다가 종가에 손절한다.

※주의사항※

이 블로그는 전문 투자자가 아닌 개인이 운영하는 블로그입니다. 미국, 국내, 다양한 기업에 대한 투자 정보를 포함하고 있습니다.

블로그 포스팅에는 실제와 다른, 부정확한 정보가 포함되어 있을 수 있으며 블로그 운영자인 저는 작성된 포스팅 내용의 정확성을 보장하지 않습니다. 이 블로그의 정보를 기초로 실행된 투자에 대해 이 블로그 및 저는 어떠한 책임도 지지 않습니다. 포스팅 정보를 기초로 실행된 모든 투자의 책임은 투자자 본인에게 있습니다. 이 블로그는 저 스스로의 공부를 위한 공간이며 방문자님들의 공부를 위한 공간이기도 합니다. 단순한 지식 확장을 위한 공부 이외의 용도로 이 블로그를 이용하는 경우 저는 어떠한 책임도 지지 않습니다.

블로그 포스팅은 모두 10-K, 10-Q, 8-K 등 SEC에 공시된 공개된 문서를 기초로 하며 해당 정보를 제가 가공하여 작성됩니다. 모든 포스팅의 저작권은 이 블로그 운영자인 제 자신에게 있습니다. 포스팅 내용을 지인과 공유하는 것은 정말 감사한 일입니다만 포스팅 내용을 그대로 또는 조금 변형하여 자신의 블로그에 올리는 행위, 개인적인 목적 이외에 사용하는 행위는 저작권법에 의해 처벌될 수 있습니다.

언제나 이 블로그를 방문해주시는 방문자분들께 진심으로 감사드립니다.