누가 얘기 했더라

정확히 기억 나지는 않는다. 피터 린치였을까? 필자는 다음과 같은 명언을 가슴 속 깊이 간직하고 있다.

저성장 산업에서 성장하는 기업을 찾아라.

피터 린치(?)

필자는 저 말을 곧이 곧대로 받아들이진 않았다. 저성장 산업에서 성장하는 기업이라고? 이 이야기를 처음 들으면 우리는 반사적으로 저성장 산업이 무엇인지를 먼저 찾는다. 대한민국의 투자자로써 저성장 산업이라 하면 물, 수도, 전기와 같은 유틸리티 산업이 가장 먼저 떠오른다. 그 다음으로 생각하는 산업은 건설업이다. 이와 같은 사고 방식이 우리가 대한민국 국민이기 때문에 겪는 일인 지는 모르겠다. 하지만 나는 미국에 투자하는 투자자로써 이런 사고방식을 조금 더 발전시킬 필요가 있다고 생각한다.

(아무래도 피터 린치가 맞는 것 같다)피터 린치는 왜 저런 이야기를 했을까? 나의 이론은 이렇다.

저성장 산업의 정의

저성장 산업이 말 그대로 유틸리티 산업과 같은 저성장 산업을 말하는 건 아닐 것이다. 물론 피터 린치의 저서에는 유틸리티 산업의 예가 나오긴 한다. 하지만 당시의 시대적 상황을 고려해야 하지 않을까? 당시 유틸리티 산업은 저성장 산업이었다. 지금도 마찬가지긴 하지만 피터 린치가 저성장 산업 이야기를 할 때, 유틸리티에 한정적으로 이야기 했을 거라 생각하진 않는다. 피터 린치는 당시 “저성장 산업”을 어떻게 정의하고 있었을까? 10년, 20년 장기간 동안 저성장에 머무른 산업만을 얘기한 것은 아니었을 거다.

아마 어떤 이유로든, 지금 당장의 성장이 정체되어 있는 산업을 말하는 것이 아니었을까? 그러니까 지금의 예를 들면 소비재 산업 정도 생각해 볼 수 있지 않을까?

소비재 산업은 지난 수년 간 심각한 인플레이션을 겪었다. 높은 인플레이션으로 인해 지금도 산업의 성장이 매우 느리다. 급격하게 오르는 물가로 소비자들이 소비를 자제하기 때문이다. 산업의 성장이 빠른, 인력의 공급이 적고 수요는 높은 일부 분야를 제외하면 월급은 인플레이션을 따라가지 못한다. 물가가 3-5% 씩 오르는데 나의 월급은 1-2% 씩 오른다. 월급에 비해 물가는 오르니 소비를 줄일 수 밖에 없다. 대한민국에서 우리가 지금 겪는 일이기도 하지만 미국에서도, 전세계적으로 지금 일어나고 있는 일이다. 소비자들은 지갑을 닫고 있다. 꼭 필요한 곳에만 소비하며 지출을 줄이고 있다.

TGT의 실적 발표

오늘 TGT가 실적을 발표했다. 영어 실력이 부족해서 직접 컨퍼런스 콜을 듣진 못했다. 곧 대본이 나오면 읽어볼 예정이다. 그런데 주요 내용 중 기사화 된 것을 보면 이런 이야기가 나온다.

의역하면, “타겟이 고객으로 부터 듣고 있는 가장 큰 장애물은 식료품과 필수재의 인플레이션이다.” 라고 하며, “인플레이션이 고객의 소비에 부담이 되고 있다”고 덧붙였다.

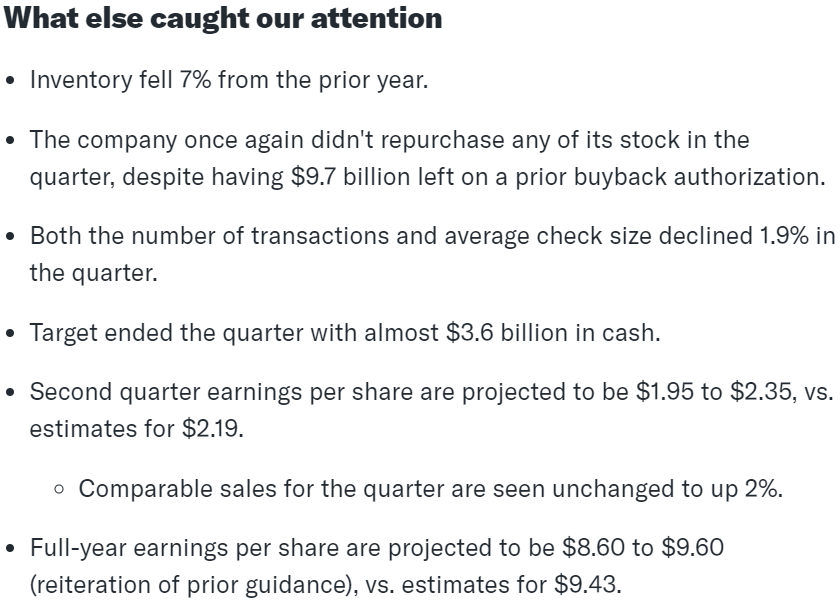

이러한 소식에 TGT의 주가는 pre-market 에서 포스팅을 작성하는 현재 8.3% 하락하고 있다. 약 $70B에 달하는 대형주에게는 꽤 큰 폭의 하락이다.

그 외에도 재고가 7% 감소하고, full-year 가이던스는 변경되지 않은 긍정적인 부분이 있지만, $9.7b의 현금 보유에도 자사주 매입을 진행하지 않은 점, 총 구매 횟수(transaction)와 평균 결제 금액(check size)가 1.9% 감소한 점에 대해 시장은 냉혹하게 TGT의 주가를 재평가하고 있다.

성장하는 기업은 누구?

TGT의 실적은 잠시 뒤로하자. 딱 지금 나눠야 할 더 중요한 이야기가 있다.

투자 성공을 위해서는 저성장하는 산업에서 성장하는 기업을 찾아야 한다. 왜 꼭 저성장하는 산업에서 찾아야 할까? 이 질문에 대해 나는 10년 동안 단 한번도 깊게 생각해보지 않았다. 그냥 문자 그대로 받아 들였다. 저성장하는 산업에서 찾는 이유가 투자자들이 저성장 산업을 간과하기 때문이라 생각하고 그냥 넘겼다. 애초에 저성장 산업의 범위를 유틸리티와 같이 한정적으로 생각했기 때문이다. 그런데 내 생각은 틀렸다. 생각이 너무 짧았다.

왜 저성장 산업에서 찾아야 하는가에 대한 필자의 잠정적 결론은 이렇다. 모든 산업에는 사이클이 있다. 느리게 성장할 때가 있고 빠르게 성장할 때가 있다. 느리게 성장하는 산업이 어떤 변화로 성장이 빨라지기 시작하면 해당 산업에 속한 기업들의 주가는 크게 오른다. 빠른 성장에 대해 시장의 평가는 매우 후하다. 그런데 이 생각도 해보자. 산업이 침체되어 있을 때도 착실하게 성장하던 기업이 있다. 이 기업이 산업의 훈풍을 받으면 도대체 얼마나 빠르게 성장할 수 있을까? 정말 미친듯한 속도로 성장하게 될 것이다. 주식 시장은 이렇게 어마무시한 속도로 성장하는 기업을 굉장히 높게 평가한다. PE가 10-20에서 40-50이 되는 것이다.

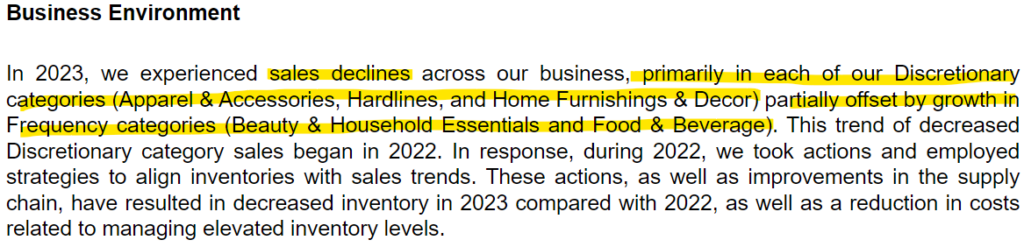

다시 돌아와 TGT의 2023년 10-K를 보자. TGT는 사업 부문을 자세히 나누고 있진 않다. 단 2023년 실적에 대한 코멘트를 보면 음식료의 매출은 늘었다는 것을 알 수 있다. 인플레이션에도 불구하고 소비자들이 먹고 마시는데에는 지갑을 닫지 않은 것이다. 반면, 어페럴, 악세사리, Hardlines(가정 소모품), 홈데코 등의 소비는 줄었다. 비교적 덜 중요한 곳의 소비는 줄인 것이다. 여기서 우리는 2023년 한 해 동안 저성장 산업은 바로, 어페럴, 악세사리 등의 임의 소비재(Consumer Discretionary) 산업이였음을 알 수 있다.

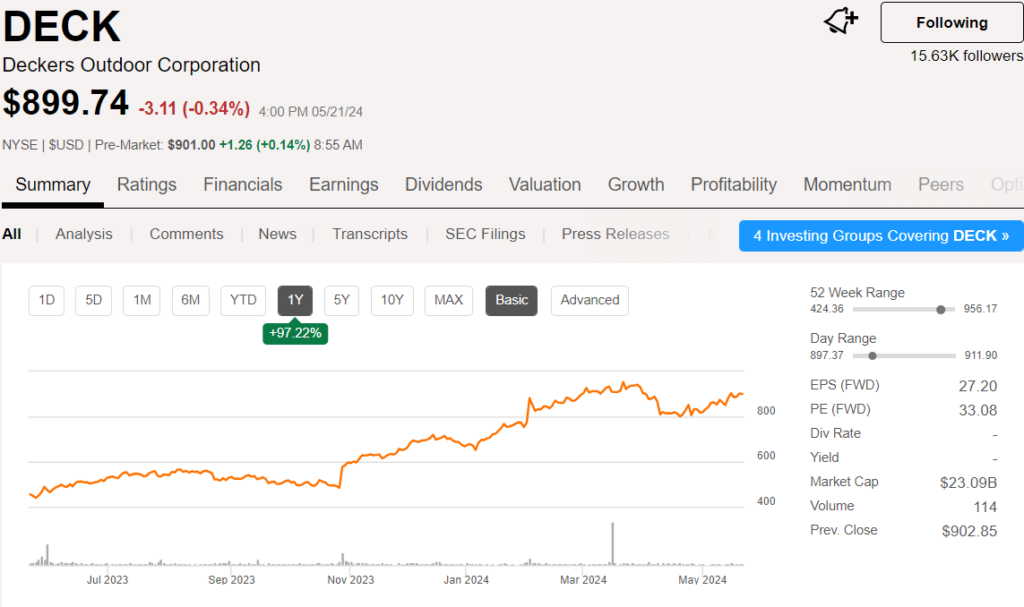

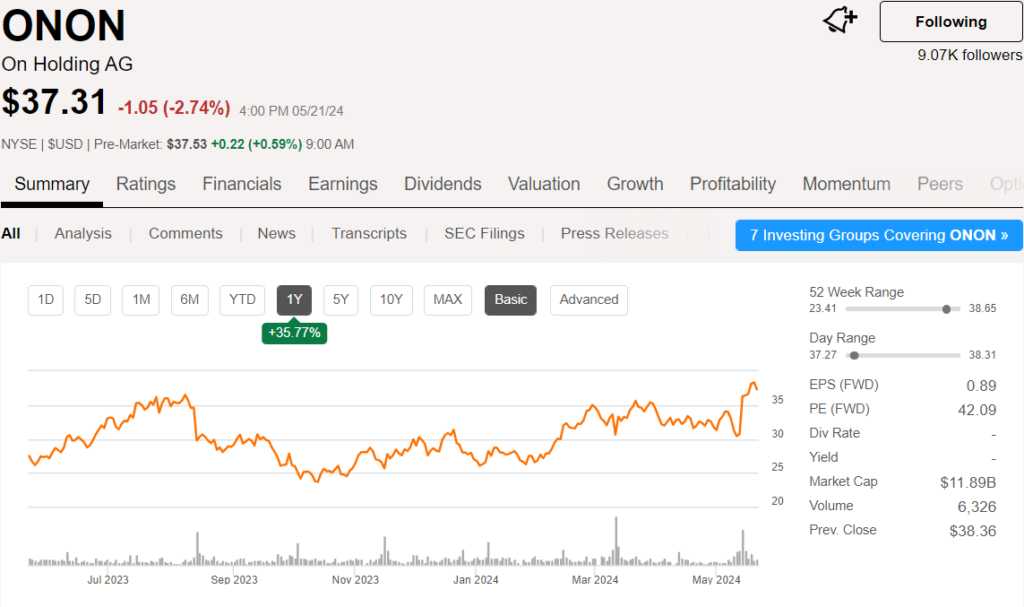

필자의 블로그를 구독하는 독자들은 아마 몇가지 기업이 떠오를 것이다. 그건 바로 ONON과 DECK이다.

저성장 산업이 고성장 산업으로

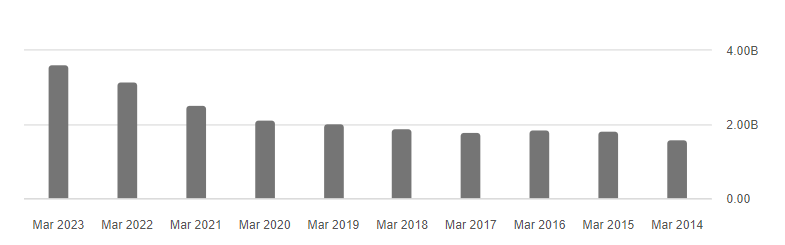

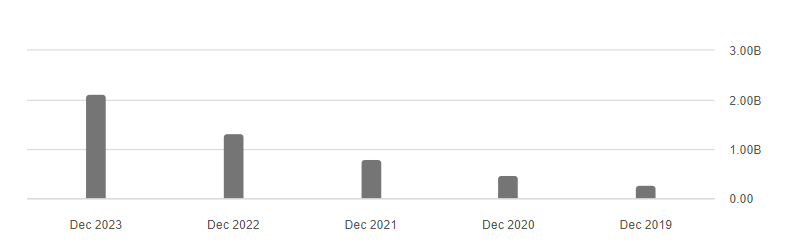

ONON과 DECK의 실적을 보자. 두 기업 모두, consumer discretionary 산업이 어려울 때 빠른 성장을 기록했다. 이들 기업은 피터 린치가 말한 저성장 산업의 성장하는 기업이었던 것이다. 산업이 좋지 않을 때, 업황이 좋지 않을 때 성장하는 기업은 조금만 조사해보면 그럴 만한 이유가 나온다. ONON(Cloud 시리즈의 빠른 성장 모멘텀)과 DECK(HOKA의 해외진출)의 성장에도 각자 그럴만한 이유가 있었다. 다시 생각해보자. 간단하다. 만약 가처분 소득이 부족한 소비자가 ONON과 HOKA(DECK) 제품을 꾸준히 구매하고 있는데, 아직 구매하지 않은 잠재 소비자들의 소득이 지금보다 늘어나면 도대체 어떤 일이 일어날까?

필자의 생각엔, 바로 이 때 투자자는 시장에서 알파를 얻을 수 있는 것이다. 그것도 엄청나게 큰 초과 수익을 얻을 수 있다. 산업이 저성장에서 고성장으로 넘어갈 때, 기존에 성장하던 기업의 성장 속도는 두배, 세배가 될 것이다. 기업의 가치는 이익과 성장의 속도로 계산되던 것 아닌가? 주가는 2-3배 이상으로 오른다.

주의해야 할 점

하지만 모든 산업이 저성장과 고성장으로 나뉘어지는 건 아니다. 대부분의 경우, 산업은 저성장과 고성장 사이에 있다. 이도 저도 아닌 것이다. 고성장하는 산업의 경우를 생각해보면, 산업의 성장 과정은 일차방정식이 아니다. 성장은 항상 여러가지 우려를 잠재우며 성장한다. 침체도 마찬가지다. 항상 일관적이게 침체인 경우는 없다. 성장할 듯 말 듯 하면서 계속해서 침체 상태를 유지한다. 그렇기에 현재 압박을 받고 있는 산업이 정말 저성장을 겪고 있는 지 아니면 성장 중 가벼운 성장통을 겪고 있는 것인 지 잘 구분해야 할 것이다.

정말 저성장을 겪고 있는 산업을 찾았다면, 그 산업에서 성장하는 기업을 잘 살펴보자. 그 기업은 산업이 고성장으로 전환하지 않더라도 성장할 것이다. 기업의 주가는 기업의 ‘미래’ 실적과 연동되어 있다. 만약 산업이 더욱 침체된다고 해도 그 기업은 계속해서 성장할 것이다. 바닥 아래 지하실이 있긴 하지만, 기존에 뚜렷한 성장 전략과 경제적 해자로 성장하던 기업은 계속해서 성장세를 유지할 가능성이 높다. 만약 산업이 성장세로 전환한다면 투자자는 큰 수익을 얻을 수 있을 것이다. 적어도 내가 경험한 바로는 그렇다.

우리나라 주식 투자와 미국 주식 투자가 다른 점이 바로 이거다. 미국의 기업은 기본적으로 성장기업이다. 강력한 자본주의를 바탕으로 장기간 성장하기 때문에 일시적으로 저성장을 겪고 있는 산업에 투자하는 것이 합리적이다. 저성장의 늪에서 빠져나오기만 해도 주가는 크게 상승한다. 저성장 중인 산업은 결국 경쟁이 완화되고 다시 성장세로 돌아간다. 우리나라는 규제가 많고 정부의 힘이 강력하며, 내수 시장도 작아, 이런 선순환의 구조가 잘 발생하지 않는다. 이런 경제 구조에도 장단점은 있다. 하지만 투자하는 입장에서는 위에 서술한 이유로 미국의 투자가 훨씬 쉽게 느껴진다. 필자가 미국 시장에 투자하는 이유다.

type=”comparison” template=”basic” color=”#5679FF” assets=”TGT,DECK,ONON” fields=”logo_name_symbol,price,change_abs,change_pct,market_cap” realtime=”true” api=”yahoo-finance”]